「今は、家の買い時ですか?」と聞かれることが多い。

そんな時はいつも、「家を買いたくなった時が買い時です!」と答えるようにしている。

これは真理だと真面目に確信しているのだが、あまりに主観的すぎるので、客観的要素を見てみよう。

住宅ローンで一儲け

ぶっ飛んだタイトルだが、今住宅ローンを借りると、儲かってしまうのをご存じだろうか。

住宅ローン減税により、年末時点の残債の1%が10年間、税額控除されるのは周知のとおり。

今は超低金利なので、その差額が儲けになるという仕組み。

具体的に見てみよう。

10年間で150万円儲かる?

仮に、住宅ローン金利を0.5%とし、年末の残高が3,000万円であるとしよう。

超概算なので、細かいことは気にしないでおこう。

1年間に支払う金利分は、3,000万円×0.5%=15万円

1年間の減税で還付される金額は、3,000万円×1%=30万円

差し引き、30万円-15万円=15万円となり、

10年間にすると、15万円×10年間=150万円となる。

どうだろう、結構な金額になりますね!

金利はまだ下がる?

とはいっても、金利はまだ下がるかもしれないので、タイミングが難しいというのもよく聞くお話。

今はいったいどの程度か、調べてみると、

auじぶん銀行が、なんと0.38%となっている。

0.38%って何ってレベル。

さっきのシミュレーションよりさらに金利が低いので、もっと儲かってまうやないか。

10年前と比べると350万円もお得

やけに儲かる話が多くなり恐縮だが、今しばらくお付き合いを。

10年前の金利は、1%前後だった。

仮に10年前に、金利1%・借入期間35年で3,000万円借りたとすると、

総返済額は、約3,550万円となる。

では、今の金利、0.38%で同様に3,000万円借りたとするとどうなるだろう?

総返済額は、なんと約3,200万円となる。

ご覧の通り、差し引きで350万円もお得になる。

しかも、35年間でローン支払額が200万円なんて、なきに等しいレベル。

1年間で57,000円ですよ。

もれなく生命保険が付いてくる

何だかおまけみたいな書き方だが、住宅ローンには、団体信用生命保険(通称:団信)なるものがセットされており、借り手に万が一のことが発生したときに、住宅ローンがチャラになるのだ。

つまり、年間57,000円で、3,000万円の生命保険がついてくるのだ。

月々にすると、4,750円也。

補償額にもよるが、これで他の生命保険を解約できるかもしれない。

さらに疾病保障も付いてくる

これは、auじぶん銀行限定の保証になるが、

病気やケガで入院が継続180日以上となった場合に、住宅ローン残高がチャラになる。

また、「がん」と診断されただけで、住宅ローン残高が半分になる保証もセットされている。

まあ、入院が180日以上続くことはそうそうないとは思うが、万が一のことを考えると安心だ。

これで、医療保険を削減できるかもしれない。

住宅ローン金利が上がる心配はないの?

ここまで、auじぶん銀行のコマーシャルを含め、いいことばかり書いてきたが、金利が上がってしまえば負担は増えてしまうという心配がある。

※補足:auじぶん銀行とは何の利害関係もありません。

確かに、ここまで金利が低いと、すぐに上がってしまうのではないかと心配になる気持ちはわかる。

現に、10年間で0.6%も下がっているから、今度は逆に動くかもしれないと。

でも、注意しなければならないのは、変動しているのは適用金利であり、基準金利ではないということだ。

住宅ローン金利の仕組みとは?

住宅ローン金利には、もともと設定されている「基準金利」とそこから割引される「適用金利」←(実際に借りる金利)の2つがある。

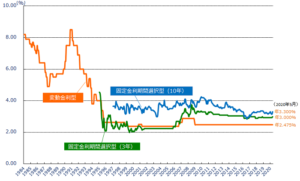

出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」より転載

上の表を見て分かるように、長年に渡る超低金利政策のもと、2.475%で変化していません。

若干の上下はあるものの、1996年あたりからほとんど変化していない。

つまり、もう20年以上変化していないということだ。

結局、何が言いたいかというと、この20年以上変化していない基準金利が変わらない限り、一度借りたローン金利は変動しないということだ。

変動しているのは、適用金利、すなわち銀行の割引額が変動しているだけなのだ。

以上が、客観的な要素となる。

住宅ローンを中心に客観的に分析する限りでは、買いの要素は揃っているといえるだろう。

しかし、絶対ということはこの世の中ではありえない。

あとは、それぞれ皆さんがどう判断するかということになる。

判断は自己責任で!